在近日召开的丰年资本2018年投资人大会上,丰年资本合伙人赵丰发表了以“蓄势长期发展 创造真实价值”为主题的演讲。面对今年宏观环境的巨大变化和资本市场新一轮的“冷周期”,赵丰先生阐述了丰年资本一直坚持的投资哲学和理念,分享了目前阶段的投资观点与思考,规划了未来一段时间丰年资本的实践方向。赵丰先生的主要观点有:

![]() 长期看好中国,专注于升级和进口替代领域,其中最有代表性的就是高端制造和军工产业。

长期看好中国,专注于升级和进口替代领域,其中最有代表性的就是高端制造和军工产业。

![]() 聚焦于企业的真实价值,只有具备核心竞争力、业绩维持增长、有正向现金流的企业才能够不受外界因素影响,能够穿越牛熊和不同的经济周期。

聚焦于企业的真实价值,只有具备核心竞争力、业绩维持增长、有正向现金流的企业才能够不受外界因素影响,能够穿越牛熊和不同的经济周期。

![]() 未来二十年里,最优秀的投资机构一定对产业有着深刻的理解和践行,眼光和经营能力构成了投资机构的核心竞争力。

未来二十年里,最优秀的投资机构一定对产业有着深刻的理解和践行,眼光和经营能力构成了投资机构的核心竞争力。

![]() 在投资行业里“马太效应”将愈发明显,从长期看,头部资源会加速向少数拥有头部能力的机构聚集。

在投资行业里“马太效应”将愈发明显,从长期看,头部资源会加速向少数拥有头部能力的机构聚集。

以下是赵丰先生演讲全文,Enjoy:

大家好!很高兴又能和大家聚在这里。在我们眼里,这是一年一度的盛会,如同和我们的家人、朋友聚在一起,交流一下我们看到了什么、想到了什么、做了些什么,接下来想要做什么,以及我们是如何看待和判断这些事情的。所以,我认为这是个特别温暖而有价值的场合,我们也非常重视和大家每年一次的相聚。

在座很多出资人参加了我们2017年的年会。去年我讲话的题目是“大变化与长周期”,相信大家已经感受到,大变化比想象中来的还要快。从去年年底到现在,无论是在中美关系和国际形势上,还是在国内金融政策、去杠杆和资金链收紧方面,再到资本市场、IPO发行从严和股市低迷的情况,这些变化都比我们想象的还要猛烈。当然,这也并不罕见,在漫漫历史长河中会经常发生,也是个非常有趣的现象和话题。

![]()

宏观环境的变化与波动

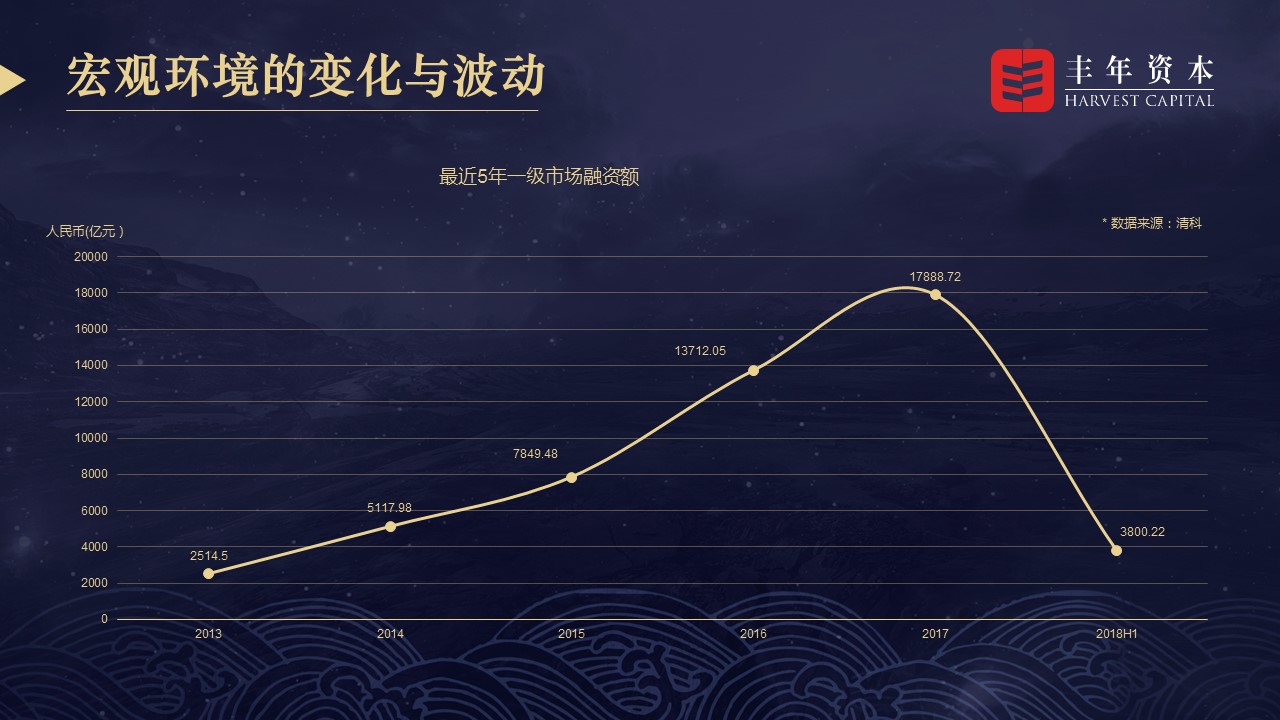

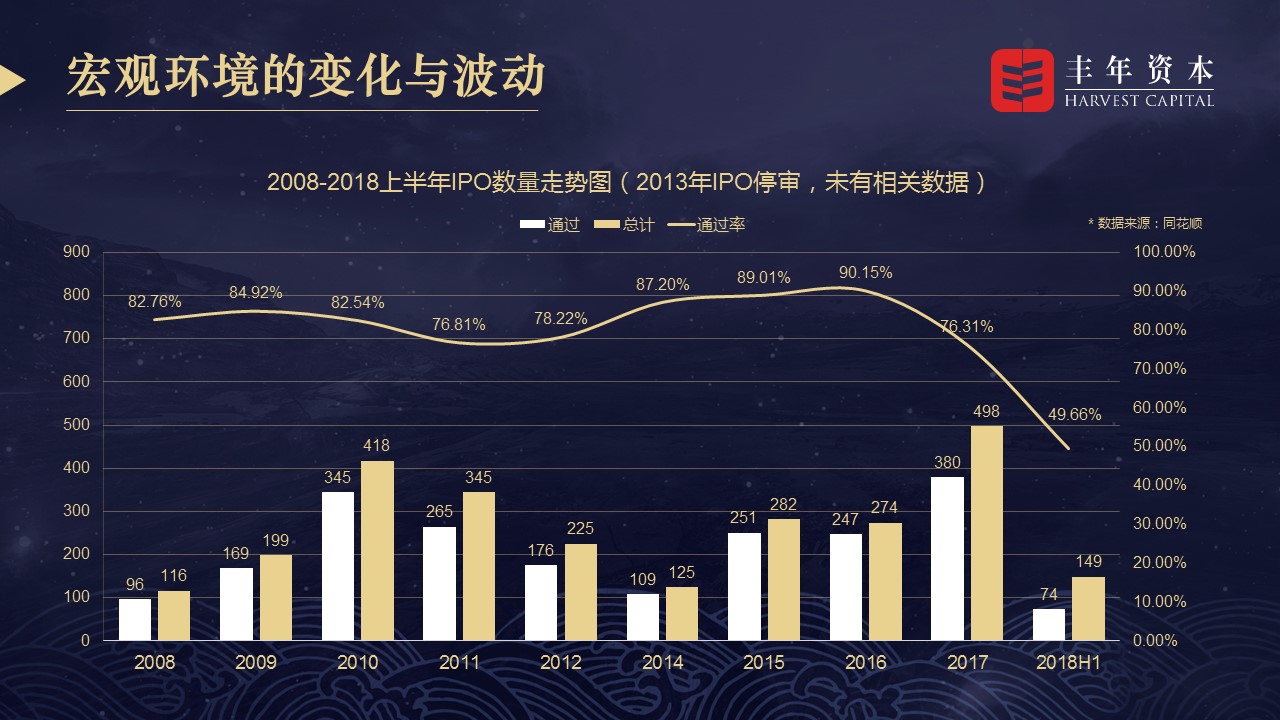

首先我想和大家分享两张图片。

第一张图是过去五年的一级市场融资走势图,这张图反映了企业融资额从2018年上半年开始急剧下降,相信大家已经在很多媒体和公众号上看到了这个数字。2015-2017年融资额在不断上升,相比2014年,2017年融资额上升了3倍左右,但从2018年开始急剧下降。

第二张图是从2008年到2018年上半年A股IPO的情况,这张图上可以看出三个趋势。首先,从2018年开始,IPO数量急剧下降,上半年一共过审74家,估计全年维持在100家左右,这在十年的历史长河里处于低位。其次,来看发行通过率,2008-2017年间发行通过率基本维持在75%以上,大部分是80%-90%,但今年发行通过率只有一半,前所未有的低,这也说明IPO发行政策出现了一些新变化。但是,从这张图上我们也能看到积极的一面。因为在过去十年里,这种事情也不是没有发生过,例如,2013年IPO停审,A股市场的IPO数字是零,比现在还要惨烈。这说明市场在以周期性进行运转,现在是资本市场的冬天,也意味着春天即将到来。

这两张图和两组数字形象地展示了我们上半年所看到和遇到的情况。

![]()

我们在一级市场的感受

我们在一级市场投资过程中,也有一些微观的感受。总结今年上半年,我的感受有以下三点。

1、市场从过热急剧转向过冷

从2017年年中到年底,资本市场非常热。这是因为过去几年IPO的市场形势比较好,所以Pre-IPO的投机心理非常普遍。去年我们尽调或者看过十个以上利润仅为3000-4000万的项目,当然他们会给一个申报IPO的预期,这种项目估值基本都在十几亿以上,而且大量存在。更有趣的是,很多基金在疯抢这些项目,所以可谈判的空间很小,你不投很快就被别人投了。这种项目我们放弃了很多。但是,今年基本就是急转直下,尤其在6-8月,市场上的钱少了,很多投资机构宣称自己已经休假,同时很多项目找不到钱。所以,在过去12个月里,市场经历了比较大的变化。

2、很多已投企业的风险正在被充分暴露

所有烧钱模式、没有正现金流的企业在当前环境下都受到了巨大挑战。今年4月,我们已经要求项目负责人和所有已投企业沟通,现阶段盯紧企业的现金流,一是抓回款,二是抓开支。还好,我们绝大部分投资的企业是不烧钱的,我们投资的时候就有了稳定的订单和利润,相对来说我们可以睡的比较安稳,没有那么大的压力。当然,我们在历史上也犯了一些错误,有些项目没有达到预期,在判断上出现了一些失误。但是,我们没有投资大规模消耗资金的企业。在现在的宏观环境下,企业利润无论多少,但基本仍能自给自足。市场上大量的企业在失血,而且没有新的血液补充,在这种资金链状况下,他们面临着巨大压力,特别是高杠杆、没有正现金流的企业,在过去三个月及未来1-2年面对的考验最大。所以,现阶段,能活下来并且能持续、稳定地发展是最重要的,这个过程会淘汰一批企业和投资机构。

3、Pre-IPO的终结和投资模式的转变

经过这轮调整以后,投资机构会面临又一次洗牌。在2014年底、2015年初丰年资本成立的时候我们就说过,中国的Pre-IPO模式要走不下去了。这种模式绝大部分赚的是一二级市场套利的钱,但是,随着一二级市场的信息不对称越来越小,以及这一轮股市调整,一二级市场的差价在不断缩小,单纯的投机越来越无以为继。2014年我们就觉得这个模式走不下去了,但经过2016和2017年的IPO政策调整,发行速度变快了,而且在某个阶段一度有一些只有2000多万利润的企业都能够过会上市了,所以把很多机构、热钱投机的心理又给勾起来了,Pre-IPO模式在过去两年又死灰复燃。事实证明,只要政策、宏观形势稍微改变,投资人就会面临巨大风险。我相信,经过这轮调整以后,大家会再一次接受教育,中国式的Pre-IPO模式会最终走向终点。真正优秀的投资机构应该怎么赚钱,这是我们一直在思考的问题。

![]()

坚持投资哲学和纪律

从去年下半年到现在,因为市场的变化,我们投资的项目数量并不算多。其实,在2017年,我们遇到了很多高估值和Pre-IPO的项目,内部也有争论,要不要投?丰年资本以及我们每个投资人都犯过一些错误,但我们认为我们的错误主要犯在对产品、技术、团队判断没那么准确。在座有很多都是企业家,应该是感同身受的,因为企业经营很复杂,有很多因素影响,很难说完全不犯错。但我认为我们坚持做对了一点,就是丰年资本没有为了投资而投资,而是一直在坚持自己的投资哲学和理念,不去追逐估值倍数很高的Pre-IPO项目,不去赚投机的钱,而是在自己能力圈内赚钱。当然,这并不意味着不投资高估值项目,而是高估值一定以要真实的业绩、真实的产品、真实的潜力作为依据。我们希望追求长期和真实的产业价值,并且长期与优秀的企业家同行,这也是我们一直在做的。

![]()

丰年的观点与思考

在今天这个时点,我们也有一些自己的思考。

1、长期看好中国,专注于升级和进口替代领域

长期看好中国,这是在中国做投资必备的坚定不移的信念。前几天我看到一篇文章觉得挺有道理,文章说“最根本的因素在于,中国仍然有十几亿人民。整体而言,这十几亿人生活水平仍然比较低,仍然有巨大的进步空间。他们也有着进步的欲望,非常勤奋、上进,也非常想努力挣钱,让自己生活得更好。”这其实是中国的各个产业甚至是中国经济前进的动力,我坚定不移地相信这点。

丰年资本关注的领域也是基于这个宏观逻辑,我们希望长期专注于升级和进口替代领域。在这些领域里,中国和欧美仍然存在巨大差异。中国众多勤奋的企业家会以欧美的情况作为参照,想出各种办法来弥补自己的差距,更好的满足中国市场乃至全球的需求,这正是中国产业发展的机会,也是盈利和赚钱的机会。所以,站在我们的能力圈上,这也是我们为什么选择高端制造业和军工产业的原因。我们认为,在未来很长一段时间里,高端制造和军工产业仍然有很大的弥补性增长以及升级的空间。

2、聚焦于企业的真实价值

我们认为,只有具备核心竞争力、业绩维持增长、有正向现金流的企业才能够不受外界因素影响,能够穿越牛熊和不同的经济周期。这些是企业的真实价值。我们已投资的企业,大部分面对军工市场,相对来说比较独立,同时,企业有核心技术、产品和自己的优势,也没有高杠杆,整体受到环境的影响并不大。在目前比较差的宏观环境下,大家会发现,如果微观的去看,拥有核心能力的优秀企业业绩受到的影响其实是不大的。所以,只有企业的真实价值和能力能够穿越经济周期,抵御风险。

3、如何定义未来二十年的优秀投资机构?

丰年资本从成立第一天开始就不断在思考,如何才能成为未来更优秀的、第一流的投资机构?我们认为,未来二十年里,最优秀的投资机构一定对产业有着深刻的理解和践行,眼光和经营能力构成了投资机构的核心竞争力。什么叫眼光呢?10个企业在这里,你知道哪个企业能赚1亿利润,哪个能赚10亿利润,这是眼光。什么是经营能力?企业本身有好的产品,你能不能帮助企业管理升级,为它赋能,这是经营能力。丰年资本已经开始进行控股型产业投资,例如昌力科技就是我们的控股企业代表之一,相比传统机构我们在企业管理、财务、人力资源等方面做了更多的投入,包括人才团队和系统建设上的,也逐步在拥有系统性能力。从成熟的美国投资市场上我们可以看到,优秀投资者的能力和竞争优势也在于此。所以,投资机构需要在这两方面下功夫。

4、马太效应,少数机构拥有头部资源和能力

一个月以前我们和基金业协会交流,目前在基金业协会备案的机构大约有30000家。面对越来越严的合规以及监管要求,我们认为,经过这一轮调整和考验后,真正拥有能力能长期持续发展下去的投资机构,可能连300家都不到。在投资行业里,“马太效应”将愈发明显,从长期看,头部资源会加速向少数拥有头部能力的机构聚集。少数机构拥有自己的护城河和核心能力,同时也会占有优秀的项目、优秀的人才,甚至最优秀的投资人。

![]()

我们的实践

今年我们会议的主题是“蓄势•同行”。冬天是修炼内功的最佳时候,所以我们也有一些明确的实践方向。

1、进一步加强自上而下深度研究的能力

丰年资本一直很注重思考和深度研究,当然,相比国内外一流机构,我们做的还远远不够,希望接下来更进一步加强自上而下深度研究和投研能力。

2、专业化、规范化、系统化提升投后管理能力

我们希望大力加强投后管理能力,要更加专业化、规范化、系统化地管理所有已投项目,同时协助企业、为企业赋能。即使在今年的环境下,我们仍然在不断加强后台的力量,例如,我们有资深保荐代表人支持已投企业的上市和资本市场相关工作,有原GE的人力资源人员支持企业的人才发展工作,两三年前我们就成立了品牌宣传部来帮助企业进行品牌宣传,当然还有投资团队和行业专家团队,在业务层面一直保持与企业的良好沟通。

我们相信只有这样才能创造长期价值。这是投资机构在3-5年后,在核心能力和基金收益上真正体现差异的地方。在座很多企业家,大家也能体会到,这些能力不是一蹴而就的。企业在财务板块、生产管理板块、人力资源板块等各个板块上的能力,不是一朝一夕就能提高的,需要漫长且巨大的投入,但这些投入反过来又会变成我们的壁垒。丰年资本不着眼于短期利益,将会不断加大这些投入,形成更加系统化的能力,构筑更坚实的壁垒。

3、产业整合和企业运营能力,专业化赋能,追求体系化和标准化

在现在这个阶段,对投资机构来说,产业整合和企业运营能力、对企业赋能的能力会越来越重要,这将成为机构之间重要的分水岭。我们要进行更专业化的分工,使产业整合和企业运营变得更体系化和标准化。我们已经在昌力科技控股运营了一段时间,目前来看效果不错,但不止于此。我们还在探索和思考,明年会为所有已投企业引入更多生产管理上的工具,逐步在人员团队、知识、经验、工具上投入更多资源来为企业赋能。我们绝不能指望赚投机和一二级市场差价的钱,而是要思考怎样给企业创造真正的价值,让企业的利润增长,再把企业利润变成基金回报,这才是真正的投资所创造的价值。

4、“蓄势”“审时”,加强自身能力,紧盯优秀项目,等待合理机会

“蓄势”和“审时”是我们今年的关键词。现在是资本市场的寒冬,我们要蓄势,也就是积蓄自己的力量,在这个环境下不断加强、加深自己的核心能力。蓄势并不是冬眠,还要审时,要睁开眼睛看看这个世界在发生什么,有哪些好企业,他们在做什么。所以,我们希望不断加强自身能力,同时也会紧盯住优秀项目,等待合理机会,一旦标的的市场价格来到合理的区间,我们会毫不犹豫地出手。

根据对宏观的判断,我们觉得今年四季度和明年上半年会是比较好的时机,相对来说将会加大投资力度。当然,我们也不提倡趁火打劫,因为我们始终要做企业的朋友,做积极投资者,但之前一级市场的价格已经有了比较大的泡沫,我们会等到它回归合理的价格区间。

最后和大家分享一个故事。今年的巴菲特股东大会,有个部分让我特别有感触。巴老今年已经88岁了,他先拿出一张1942年某一天的《纽约时报》,头版是美军在太平洋战场节节败退,他说那是他人生中所遇到过的最悲观的一天,因为国家都可能快要灭亡了,我们现在遇到的这些困难应该没有什么比这个还要惨。然后他又拿出一幅图,是从那一天开始到之后20年的某一支股票的走势图。他说1942年他买了一支股票,在这支股票上赚了10%-20%,然后把它抛了。从图上可以看出,之后20年,这支股票仍然涨了十几倍。哪怕在那么悲观的时刻,只要做正确的投资,仍然会有巨大的获利空间。最后他说,他最重要的想分享给我们的经验就是,相信美国。借巴菲特这句话,我想跟大家共勉,我们要相信中国,相信我们自己,当然,微观上也要谨慎地求证、认真地思考。

总之,我们会保持谨慎的乐观,希望和大家一起蓄势、同行。谢谢大家!