隐藏在巨头背后的价值增长因子

|解析丹纳赫(中)

——丰年资本关于丹纳赫的深度研究报告

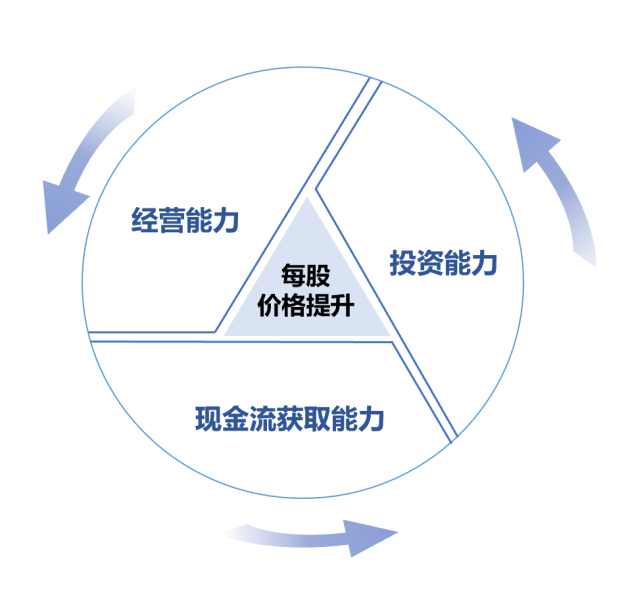

这是我们关于丹纳赫深度研究报告形成的《解析丹纳赫》系列文章的中篇。本篇内容是我们对丹纳赫这位“工业投资之王”的价值增长进行解构得出的一些结论。通过我们系统的量化分析,总结出的隐藏在丹纳赫背后的三大价值增长因子——经营能力、现金流获取能力、投资能力。

丹纳赫之所以被行业称为“工业投资之王”,它的魅力,不在于几十年时间的迅速崛起、四处并购整合、营收利润和股价达到“火箭式”上涨,而在于丹纳赫那股“偏执”的劲儿——为了追求实打实的业绩增长,把净利润做到极致,用尽所有方法(包括工具、文化)不遗余力地达到目的。而经营能力、现金流获取能力、投资能力,则是丹纳赫透过现象看本质,实现价值增长的必备武器。

对于真正的“长期价值投资者”而言,投资不是玩“花活”,而是要找到投资背后,真正达到价值增长的方法和策略,扎扎实实地帮助企业提升现金流、利润和竞争力。丰年资本在过往投资赋能产业的过程中,始终关注每一笔投资背后实现的价值创造。在投资前期,深耕壁垒高的科技赛道,挖掘拥有研发性和发展潜能的头部项目。在投资之后抓住企业价值增长的发展拐点,基于丰年产业赋能体系,对企业进行管理赋能,实打实地帮助企业实现生产效率的提升,达到降本增效的目的,实现真正的价值增长。

本篇内容将阐述这三种能力如何让丹纳赫在过往近40年实现了每股价格1800倍的增长,进一步挖掘丹纳赫价值创造的细节。

丹纳赫EPS公式给予的启发

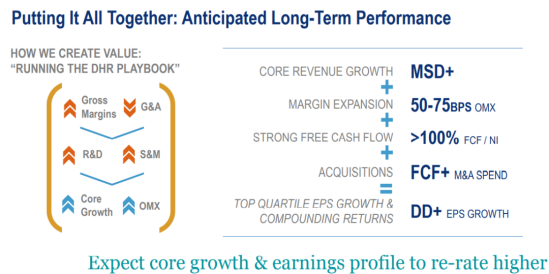

从丹纳赫官方文件的EPS增长和复利回报公式中,我们可以看到:

领先的EPS增长和复利回报=核心收入增长+经营利润率提升+强劲的自由现金流+并购

2000年至2020年,丹纳赫每股收益EPS的年复核增长率约为12.6%;简单分解匡算,其中核心(内生)收入增长率约为5%、经营利润率增长率为0.6%、通过并购贡献外延收入增长率约为7%,因此EPS增长率的构成分解如下:

12.6%=5%+0.6%+7%

丹纳赫过往三十余年每股价格(还原Fortive和Envista影响后)增长1800倍,复合增长率24%。其中,受到疫情对生命科学和仪器需求拉动的影响,2019年至今增速最快。通过丹纳赫EPS公式为启发,我们探索到:

丹纳赫每股价格增长=【(内生收入增长+外延收入增长)×经营利润率提升】×市盈率增长

内生收入增长、经营利润率是丹纳赫经营能力的体现;良好现金流是公司外延收入得以持续增长的一个重要因素(FCF/NI);而优越的投资并购能力是实现外延持续增长的直接手段,这三者又相互支撑和促进,形成良性循环。

由此我们将丹纳赫的价值增长归因为三项能力:经营能力、现金流获取能力、投资能力。这三项核心能力形成飞轮,不断提升每股收益和市盈率,从而使得每股价格持续增长。

价值增长因子——经营能力

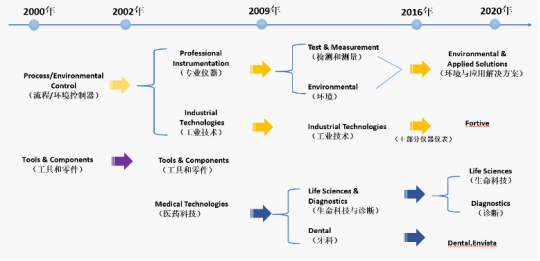

看一个公司的经营能力,我们首先要了解到丹纳赫各业务比例以及总体收入情况、毛利率情况。从下图中能够看到丹纳赫过往整体产业结构和投资倾向的演变,大致可分为两个阶段:

长周期大致可比业务口径匹配表

一

2000年至2009年:在原有工业技术板块的基础上,丹纳赫加注专业仪器板块,开拓了牙科以及医疗板块,剥离工具零件板块,持续探索挖掘潜在高增长的市场。

二

2010年至今:丹纳赫维持环境板块业务规模,加注生命科学和医疗领域,并分别于2016年和2019年分拆了工业技术与仪器仪表业务、牙科业务。

数据上的表现来看,丹纳赫的营业收入从2000年的37.8亿美元上升至2020年的222.8亿美元,年均复合增长率9.28%;净利润从3.2亿美元上升至36.5亿美元,年均复合增长率12.87%。即便丹纳赫分别于2016年和2019年将工业技术与仪器仪表业务、牙科业务分拆并独立上市,使得该两年收入和净利润有所下降,但总体仍呈现持续上升趋势。

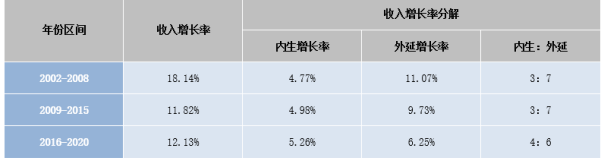

对于收入的持续增长,主要由内生增长和外延增长共同驱动。内生增长主要是由于丹纳赫业务结构升级、经营能力提升等因素的综合影响。外延增长指的是丹纳赫连续的并购业务。这也是公司收入增长的重大引擎之一。从下图可以看到,丹纳赫前十三年外延增长驱动力更大,后五年内生和外延并驾齐驱。

丹纳赫各阶段内生&外延年均增长率

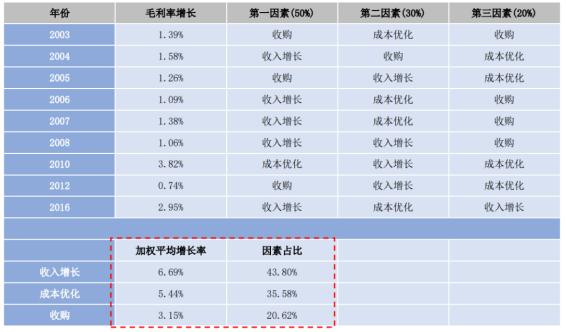

近40年,丹纳赫的经营利润率也在不断增长,这主要是由毛利率增长所引起。我们挑选毛利率明显增长的年份,对其主要原因进行汇总,发现丹纳赫的毛利率呈现阶梯式上涨,主要的原因为收入增长以及成本优化;成本优化对毛利率的提升虽不是第一因素,但却是各年均有的稳定因素。

收入增长:收入规模扩大从而摊薄生产成本;

成本优化:丹纳赫持续改善优化降低成本,通过重组(Restructuring)和生产能力提升(Productivity improvement)带来成本节约,推行DBS对被收购企业进行有效整合后带来经营效率提升;

收购:收购毛利率更高的企业带来业务结构优化。

净资产收益率(ROE)能够反映股东权益的收益水平,是衡量公司运用自有资本的效率的关键数据。我们选取丹纳赫2000年-2020年的净资产收益率的变化情况进行研究,同时,将ROE按照杜邦分析模型进行拆解为三大驱动因素:经营利润率、总资产周转率以及权益乘数,分别研究其对ROE的影响。总结出丹纳赫更深层次的策略切换:

1

2015年以前,丹纳赫在工业技术及仪器仪表、生命科学、环境保护、牙科等领域多元发展,在经营上更侧重效率和产出,在投资上更侧重低成本和高性价比。

2

2015年之后,开始专注于生命科学领域,并逐步拆分工业技术及仪器仪表、牙科板块业务,在投资上重注购买高估值、大体量、高潜力的标的。

3

在经营上开始注重长期投入,无形资产和研发投入较大。

价值增长因子——现金流获取能力

丹纳赫用于收购的资金主要来源于经营活动现金流,这是隐含在丹纳赫的长期增长中最重要的“秘密”,类似于保险公司之于伯克希尔哈撒韦,强劲、持续的经营性现金流为丹纳赫的进一步收购提供了源源不断的子弹,并且可以几乎不用股权性融资,减少对股东权益的稀释。

在整理了丹纳赫近20年间经营活动现金流、银行借款的现金流以及发股筹集的现金流之后,经统计发现丹纳赫收购资金约63%来源于经营活动现金流,23%来源于阶段性举债,只有极少部分来自于权益类融资。2000年至2020年,丹纳赫经营活动现金流逐年稳步提升,由2000年的5.1亿美元提升至2020年的62.2亿美元。

深入去看DBS及丹纳赫的经营理念,会明显地感受到丹纳赫对于现金流的追求是近乎“疯狂”的。现金流在丹纳赫的评估体系中是比净利润更重要的指标,他们甚至会为了更好的现金流表现而牺牲利润指标。长期以来丹纳赫始终保持收益现金流指标FCF/NI>1(我们定义为收益现金率)。

这种根本性的导向和极致追求,导致了其在经营性现金流上优异的表现,也成为了其商业飞轮中极其重要的一环。

分析来看,丹纳赫能够保持良好现金流主要由以下2个原因:

1

选择现金流好的行业。总体来看,仪器行业现金流情况较好,与其业务特点有关。仪器产品为标准工业品、技术壁垒较高、且客户分散,可以有序安排生产备货,在销售时具备较好的议价能力,应收账款、存货周转情况较好,因此现金流情况相对较好。

2

快速、持续改善。丹纳赫对收购进来的企业重组整合后,运用DBS工具持续改善,通过提升营运资金周转次数、促进主营业务和营运利润率增长,实现强劲的现金流,为持续并购和外延增长提供源源不断的支撑。

良好现金流支持外延持续增长,为此我们建立了外延持续增长模型。基于模型,可以通过微调某个因素的数值,推演不同结果场景,以此作为策略分析工具。分别套用到丹纳赫收购发展的不同阶段,分析丹纳赫现金流模型在不同阶段的变化。

外延增长率=

(1+内生增长率)×经营利润率×(自由现金流/营业净利润)×(并购资金来源/自由现金流)/并购企业市销率

上述公式简化解读场景为:100万的存量收入,不考虑增长,通过经营利润率和收益现金率折算,大致获取10万的自由现金流,配合发股和举债获取有15万的可供收购现金流,以2倍PS的估值收购企业后,可以获取15/2=7.5万收入的企业,因此外延增长率约为7.5%。

我们得出结论:短中期内,标的企业强劲的现金流、较低的估值可以保证每年较高的外延增长率,但是需要以放弃高估值高潜力企业、减少研发投入为代价,牺牲企业长期增长潜力。因此,丹纳赫的策略也开始转向“少数更好的公司”、“加强研发投入”。

价值增长因子——投资能力

经过系统性研究后发现,丹纳赫的投资在长周期发展中主要呈现以下几个特点:

1

投管并重。虽然丹纳赫以其DBS及善于管理著称,但其投资能力更是杰出。相较于并购后的自主经营,丹纳赫的增长驱动力更多来自于持续并购/处置资产的投资增值。投后管理(内生)和投资(外延)两者对收入增长的贡献率较长期维持在3:7左右。

2

聚焦“赚钱”。丹纳赫聚焦快速提升企业的利润和经营性现金流,并持续改善。因此其坚持选择增长潜力及空间相对较大的市场,收购产品、技术、品牌相对成熟但经营效率较差的标的,并通过DBS快速提升企业经营指标和竞争力,从而实现一流的行业竞争力和持续的增长。虽然近年来由于重点行业切换至生命科学,丹纳赫也开始加大研发投入、关注长周期经营指标,但其对利润率、现金流的指导思想依然是重要核心。

3

去中心化。丹纳赫本质是投资平台,核心能力是对工业、科技类企业的投资及运营提升能力,而非对特定产业的深耕。因此在过去三十多年的发展中,丹纳赫没有坚持不变的核心产业,其随着产业发展规律变化会随时补强/处置旗下业务。

4

因势制宜。丹纳赫的投资策略根据自身实力和宏观经济变化一直在迭代。从最早注重“高性价比”的分散收购,到兼顾“性价比”与细分市场领先地位,再发展到近年来重注高增长潜力和研发投入的生命科学及环保行业,丹纳赫最大的坚持就是改变。这也与其DBS的“改善”不谋而合。

对于一个企业是否值得投资,丹纳赫主要从以下三个维度来进行评估和考量:

1、企业所在市场的情况及模式(市场分析)

2、企业运营情况及竞争力(公司分析)

3、丹纳赫专项评估

市场分析上:主要寻求可通过并购在短期内建立优势并享受增长的市场,该类市场的主要特点是空间大且客户/产品分散、产品生命周期较长(被颠覆的风险低)、收益稳定增长、赢家无法通吃。因此只要坚持稳定增长和跟随策略,即可持续分享市场增长红利。

运营情况及竞争力分析上:主要关注公司市场地位(如品牌及渠道能力)、稳定收入能力、较高的利润率。

丹纳赫专项评估上:主要包括标的与DBS之间的协同性以及可持续性等丹纳赫重点关注的额外指标。总体而言,丹纳赫关注标的与丹纳赫在文化、管理、业务上的匹配度,可以改善的空间,以求实现超额的外延增长。包括: 实行DBS的机会、与DBS体系的兼容性、ROIC评估、业务发展和经营可持续以及整个公司架构的稳定性、追求更好的“性价比”(即更好的PE和PS)。

对于丹纳赫投资能力分析后,总结而言:从1998年-2020年,丹纳赫前中期(2010年以前)以工业技术及仪器仪表为主导,在维持排名前三的行业地位的同时,有效的实现了低投入、高回报的“性价比”投资模式,也为丹纳赫整体发展奠定了资金和管理基础。当然,丹纳赫的投资策略并非完美无缺,比如在这个阶段也存在牙科分部这种决策失误。

后期(2011年至2020年)随着资金和管理能力的提升,以及工业技术及仪器仪表、牙科等分部竞争力及盈利能力的削弱,丹纳赫先后分拆了两个前述的分部,转而重仓市场规模和增长潜力更大的生命科学行业,通过“腾笼换鸟”使其企业规模和市值都得到了显著的提升。这也说明,丹纳赫偏好市场空间大且分散、技术壁垒高的行业。

研究丹纳赫价值因子的过程,不仅是一种方式方法的思考,更可以由此及彼去探索企业发展和价值增长的脉络,为中国科技及高端制造业的助推和赋能做更好的预判和准备。

后续,我们将在《解析丹纳赫》下篇系列文章中继续向读者共享我们关于丹纳赫“越懂越会投”的产业投资的相关研究,敬请期待。

管理制胜,“越懂越会投”的产业投资|解析丹纳赫(下)

1、在全球并购浪潮并不成熟的情况下,为什么丹纳赫可以成为凤毛麟角?

2、影响投资业绩的主要因素有哪些?

3、并购投资做好需要哪些能力和条件?

如您对本报告感兴趣,可联系并咨询丰年资本邮箱:admin@harvestcap.cn,欢迎交流~